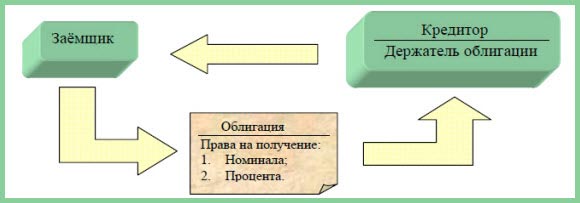

Приветствую вас, дорогие друзья! С вами Руслан Мифтахов, и тема нашей сегодняшней статьи – облигация. Облигация это простыми словами ценная бумага, подтверждающая, что инвестор дал компании (государству) заемные средства.

Это распространенное понятие можно встретить везде – в СМИ, интернете, в телевизоре. Но много ли наших граждан разбирается в том, как работает этот финансовый инструмент, и зачем он нужен? Именно на эти вопросы мы и ответим сегодня.

Содержание статьи:

Основная суть, или кредит наоборот

Знали ли вы, что обычный гражданин может стать кредитором банка, и получать за это пассивный доход? Если говорить своими словами, то это и есть облигация.

Если банку, либо организации нужны дополнительные финансы, они могут выпустить облигации, и человек, который их приобрел на фондовой бирже, становится инвестором для данного эмитента.

Такой кредит, вместе с процентами, нужно вернуть в указанные в документах сроки. Сроки возврата, и начисляемые выплаты по облигациям бывают разные (это мы детальнее рассмотрим чуть позже).

Выпускают подобные долговые обязательства государство, крупные корпорации (Газпром, Сбербанк), а также малоизвестные компании.

После приобретения таких бумаг на первичном рынке, владельцы могут перепродать их другим лицам, и таким образом происходит торговля облигациями на фондовой бирже.

Чтобы лучше понять суть рассматриваемых долговых обязательств, давайте определим их основополагающие отличия от акций (помните, мы уже рассматривали с вами статью «Отличие акций от облигаций»?).

Держатели облигаций не участвуют в процессе управления предприятием, получают фиксированный процент, который меньше дивидендов по акциям, но зато при банкротстве эмитента первыми получают свои средства, в то время как акционеры рискуют ничего не получить.

Кстати, у нас долговые обязательства появились еще во времена Российской Империи, тогда их выпускали различные предприятия и тресты. Сейчас в нашей стране их называют Облигациями Федерального Займа, они имеют самую высокую надежность, но и самый низкий начисляемый процент.

Для чего они нужны, если есть множество обычных кредитов?

Они нужны благодаря своей ликвидности. Сменить кредитора по кредитному договору практически невозможно, а подобные долговые обязательства выступают в роли товара, который можно заложить, либо перепродать. Например, организации могут взять кредит под залог своих долговых бумаг.

А для физических лиц – это возможность стать заемщиком крупных корпораций, нужно всего лишь иметь активный брокерский счет на одной из торговых площадок (например, у брокера Открытие).

Для того, чтобы инвестировать свои средства в облигации нужно зарегистрировать счет у брокера. Для этого жмите по кнопке ниже и введите свое имя, телефон и электронную почту и нажмите зарегистрироваться.

Каковы их основные характеристики

К ним относят:

- Номинальную цену ценной бумаги. Практически все облигации, которые обращаются на российских фондовых биржах, выпускаются номиналом, равным 1 тыс. рублей.

- Купон – величина процента, выплачиваемого по ценной бумаге, который равен определенной части от номинальной стоимости. Величину процента инвестор знает изначально.

- Рыночная стоимость, либо «чистая цена», которая зависит от многих факторов, и определяется в процессе торгов на бирже. Она может быть ниже, либо выше номинала.

- Дюрация – это показатель, который, во-первых, показывает время, когда инвестор возместит расходы по покупке облигации, а с другой – это инструмент для оценки возможных рисков, связанных с колебаниями цен на данную бумагу. Также дюрация показывает, как величина процентной ставки влияет на цену облигации.

- Амортизация – представляет собой выплату процентов по обязательствам частями, то есть заемщик будет погашать долг регулярными платежами.

Основные виды

А теперь перейдем к видам облигаций, которые классифицируются по следующим основным факторам:

1. По методу обеспечения:

- Необеспеченные (классические) – предполагают получение дохода и возврат полученной суммы в определенные сроки. Они не обеспечиваются залогом, в качестве гарантии для инвестора выступает имидж и рейтинг компании.

- Закладные (обеспеченные) – ипотечные облигации, которые предполагают помимо основного дохода наличие залогового имущества – недвижимости, земли, других ценных бумаг.

2. По времени существования:

- Срочные – выпускаются на заранее оговоренный срок, и делятся в свою очередь на краткосрочные (до года), среднесрочные (от 1 до 5 лет) и долгосрочные (более 5 лет). По окончании срока инвестор получает номинал и проценты.

- Бессрочные – выпускаются без установления даты погашения, и эмитент может их выкупить на определенных условиях.

3. По возможности обмена на другие бумаги эмитента:

- конвертируемые

- неконвертируемые.

4. По форме выплаты доходов:

- Процентные – предполагают наличие купонов, в которых указывается время и размер выплаты дохода. При этом величина процента зависит от благосостояния и преследуемых эмитентом целей, а также от внешних факторов. Выплаты могут производиться как деньгами, так и товарами, и имуществом организации.

- Дисконтные – вместо процента, инвестор получает скидку при покупке ценной бумаги, уменьшающую ее номинальную стоимость.

5. Исходя от того, кто их выпустил:

- выделяют государственные,

- корпоративные и

- муниципальные которые выпускаются Минфином, компаниями и органами местного самоуправления соответственно.

6. По уровню получаемой доходности:

- с постоянным доходом – фиксированный, неизменный процент;

- с фиксированным доходом – с определенной суммой дохода, известной изначально (в купонные периоды может меняться);

- с плавающим доходом, который меняется по определенным правилам на протяжении срока действия ценной бумаги;

- с амортизационным доходом, при котором стоимость номинала возвращается по частям, а проценты – выплачиваются исходя от суммы оставшегося номинала.

И по традиции рекомендую закрепить материал посмотрев небольшой видео ролик.

Вот мы и подошли к завершению сегодняшней темы. Мы рассмотрели суть облигаций, их основные характеристики и разновидности. Я думаю, теперь вы легко ответите на все вопросы, которые мы ставили вначале статьи.

Мы будем ждать ваших оценок и комментариев! Ведь они нам очень важны для оценки продуктивности своей работы.

До новых встреч! С вами был Руслан Мифтахов.

Не понятно, если допустим я положила на ИИС 400 т.р. и купила 400 облигаций Бинбанк, выплаты 2 раза в год куда будут перечислять мне на ИИС (автоматически или нужно писать заявление просьбу о перечислении на какой-то другой счёт -допустим) я имею ввиду можно ли снимать эти купонные выплаты по мере их поступления не меняя условий вложения или выплаты можно получить только при полном погашении облигаций? Начисляться-то купонные выплаты могут и два раза в год, а получить я их смогу 2 раза в год или ждать 3 года до погашения?!

Да, Ирина выплаты по купонам будут перечислять на счет ИИС автоматически. Подробнее про ИИС читайте здесь https://ruslantrader.ru/iis-plyusy-i-minusy.html

Купон-величина % от номинальной стоимости облигации. ??? Я думала что купон это столько рублей на одну облигацию выплачивается. Если размер купона 58,59 это что % от 990 руб. -значит 580 рублей за 182 дня??? Что-то я совсем ничего не понимаю! Тогда это выше чем дивиденды на акцию.

Покажу на примере, если доходность облигации 10% годовых, то от 1000 рублей*10%=100 рублей в год. Если купон выплачивается 2 раза в год, т.е. каждые полгода, то размер купона составит 50 рублей.